El G7 en Hiroshima: ¿Dónde está la recesión?

Los líderes del G7 se han reunido el pasado fin de semana en Hiroshima, Japón, el lugar del primer holocausto con bombas atómicas lanzadas por bombarderos estadounidenses en la ciudad en agosto de 1945, lo que provocó la muerte de al menos 100.000 personas. Pero las principales deliberaciones de los líderes del G7 no han sido sobre eso, sino sobre cómo "contener" a China y "proteger" a Taiwán de la "agresión" china a través de una mayor militarización de la isla, convertida en una espina en el costado de los dirigentes chinos. Es una forma de lo que la policía británica llama "kettling", a saber, rodear y contener a los manifestantes en las protestas públicas. No es casualidad que, con la Organización del Tratado del Atlántico Norte (OTAN) que ahora está expandiendo su papel a Asia, el líder ucraniano Zelensky haya sido invitado a dirigirse a los líderes del G7. Contra programando, los chinos han celebrado una conferencia de estados de Asia central en Xian. Tales son las maquinaciones de un conflicto geopolítico cada vez más intenso.

Pero este blog trata sobre economía y la reunión del G7 es una oportunidad para considerar el estado de la economía mundial en los primeros cinco meses de 2023. Mi nota de diciembre pasado sobre las perspectivas económicas para 2023 se titulaba "la inminente crisis". Y escribí que "Nunca se ha esperado tanto una recesión inminente. Tal vez eso signifique que no sucederá, ¡dado el historial de los pronosticadores económicos convencionales! Pero esta vez el consenso parece ser correcto".

Cinco meses después, no ha habido una crisis, al menos no según la definición muy simplista de la teoría económica ortodoxa de lo que es una recesión "técnica": una contracción del PIB real de una economía durante dos trimestres consecutivos. Varias economías del G7 han estado bastante cerca de cumplir este criterio: Alemania e Italia registraron una contracción en el cuarto trimestre-22; Alemania y Canadá se estancaron en el cuarto trimestre y el Reino Unido apenas creció en ambos trimestres. Francia no ha estado mucho mejor y EEUU, la economía del G7 con mejor rendimiento, redujo a la mitad su tasa de crecimiento en el primer trimestre-23.

La Oficina Nacional de Investigación Económica de los EEUU (NBER) es el organismo al que se suele hacer referencia para decidir si hay una crisis en aquel país. Su criterio cubre muchos más indicadores económicos. Así es como lo define la NBER:

"Debido a que una recesión debe afectar a la economía en general y no limitarse a un sector, el comité hace hincapié en los índices de actividad económica para toda la economía. La determinación de los meses de picos y valles se basa en una serie de índices mensuales de la actividad económica real agregada publicadas por las agencias estadísticas federales. Estos incluyen ingresos personales reales menos transferencias, empleo de nóminas no agrícolas, empleo medido por la encuesta de hogares, gastos reales de consumo personal, ventas al por mayor y al por menor ajustadas a los cambios de precios y producción industrial. No hay una regla fija sobre qué índices aportan información al proceso o cómo se ponderan en nuestras decisiones. En las últimas décadas, los dos índices a las que hemos dado más importancia son los ingresos personales reales menos las transferencias y el empleo de nóminas no agrícolas".

Por lo tanto, la definición de recesión de la NBER es más un juicio que un conjunto rígido de indicadores. Los más importantes es si los ingresos personales reales están aumentando o disminuyendo y si el empleo está aumentando o disminuyendo. En los dos últimos trimestres, los ingresos personales reales de EEUU aumentaron un 0,2 % en el cuarto trimestre-22 y solo un 0,05 % en el tercer trimestre (eso es básicamente plano). Así que todavía no hay contracción, pero casi se ha detenido la económía.

En cuanto al empleo, aunque el crecimiento se desaceleró durante gran parte de 2022, el empleo aumentó un 0,6 % en el cuarto trimestre-22 y al mismo ritmo en el primer trimestre. De hecho, se da mucha importancia a las bajas tasas de desempleo en los EEUU y el resto del G7. En los EEUU, la tasa está en un mínimo de 50 años. Y es la misma historia en las otras economías del G7, aunque a diferentes niveles.

Sin embargo, ambos indicadores clave de la NBER son indicadores rezagados de una crisis. Son confirmaciones de una crisis que ya está en curso. El aumento del desempleo y la caída de los ingresos solo ocurren cuando se está produciendo una crisis, por lo que la NBER los utiliza. Pero estos indicadores no son una guía para saber si hay "una caída inminente". En la producción capitalista, si las empresas están reduciendo la inversión y despidiendo a su fuerza de trabajo y reduciendo así la factura salarial general, los ingresos por ventas habrán estado cayendo y las ganancias habrán disminuido mucho antes de eso. Así que debemos buscar indicadores principales en otro lugar.

La teoría económica marxista sugiere que las caídas ocurrirán cuando la rentabilidad del capital comience a caer; con el tiempo, conducirá a una caída en las ganancias totales en una economía. Esas ganancias pueden ser exprimidas aún más por los aumentos en el coste del capital, es decir, los costes de interés de los préstamos.

Y según estos criterios, las señales están aumentando de una crisis inminente. Las ganancias corporativas de EEUU están sufriendo la mayor recesión en siete años. Al cierre del primer trimestre, se estima que las ganancias de las empresas del S&P 500 han caído un 3,7 % en promedio en comparación con hace un año. Este es el segundo trimestre consecutivo de caídas de ganancias y las previsiones para el actual T2-23 son de una nueva caída del 7,3 %, sin perspectiva de mejora en el T3-23. Esto sugiere una recesión de beneficios más larga que durante la pandemia. La última caída de más de tres cuartas partes en las ganancias tuvo lugar en 2015-16, cuando la Reserva Federal comenzó su último ciclo de aumento de las tasas de interés.

Según los datos históricos, los cambios en las ganancias tienden a preceder a los cambios en los ingresos por ventas en aproximadamente un trimestre. Como las ganancias corporativas han caído un 13 % en los dos últimos trimestres, podemos esperar que los ingresos por ventas sigan esta tendencia.

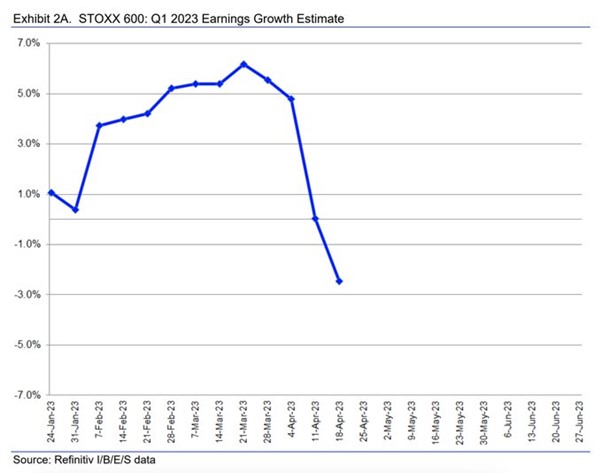

La caída de los beneficios corporativos no se limita a los EEUU. En Europa, las estimaciones de ganancias corporativas son de una caída del 2,5% interanual en el primer trimestre, el 5,4 % en el segundo trimestre y el 7,4 % en el tercer trimestre.

En publicaciones anteriores he señalado que todo el debate reciente (comprensible) sobre las ganancias corporativas récord y el aumento de los márgenes como principal causa del aumento de la inflación ahora está desactualizado. Si la actual crisis del coste de vida que comenzó en 2022 fue causada por la "agreedflation" (inflación por avaricia), como algunos argumentan, no será el caso durante 2023.

Los márgenes de beneficio (ganancias por unidad de producción), que han alcanzado máximos históricos el año pasado, están retrocediendo y las ganancias corporativas totales están ya cayendo. En el cuarto trimestre-22, las ganancias corporativas no financieras cayeron un 5,4 %.

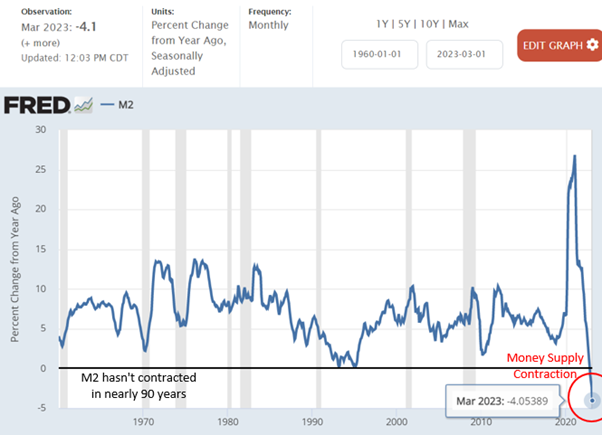

Además está el creciente coste de los préstamos para financiar la producción y la inversión, ya que la Reserva Federal y otros bancos centrales aumentan las tasas de interés y endurecen el crédito a un ritmo sin precedentes, supuestamente para "controlar" la inflación de los precios. La oferta monetaria de EEUU se está contrayendo por primera vez en 90 años.

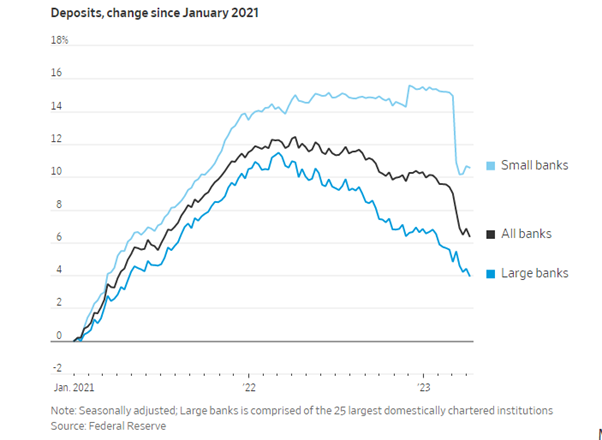

El resultado de estos aumentos de las tasas de interés ha sido una crisis bancaria importante en los EEUU y Europa, ya que los bancos más pequeños y débiles se vuelven insolventes porque el valor de sus activos en bonos ha caído bruscamente y los depositantes han huido a instituciones con mejores rendimiento o porque las empresas y los hogares necesitan gastar sus ahorros para pagar sus facturas cada vez más abultadas.

Los mayores costes de financiación para los bancos reducirán las ganancias. Los economistas de Goldman Sachs estiman que cada 10% en la disminución de la rentabilidad bancaria reduce los préstamos en un 2 %. Si la parte de los cambios en las tasas de interés de la Reserva Federal que se transfieren a las tasas de los depósitos bancarios, a veces llamadas "betas de depósito", alcanza los niveles de 2007, la última vez que la Reserva Federal elevó las tasas cerca de los niveles actuales, podría conducir a una disminución del 3-6% de los préstamos en los Estados Unidos. Goldman espera que eso pueda reducir la producción económica en 0,3-0,5 puntos porcentuales este año, empujando a la economía a la recesión.

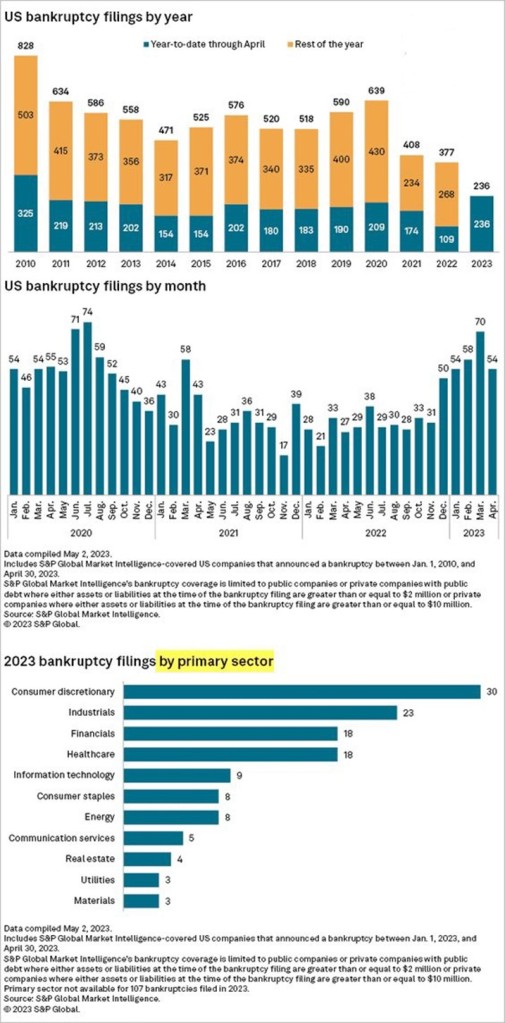

Esos son los bancos. Detrás de ellos está la creciente crisis de las empresas no financieras. Desde el año 2000, la deuda corporativa no financiera en Estados Unidos y Europa ha crecido de 12,7 billones a 38,1 billones, pasando del 68 % al 90 % de su PIB agregado. Los crecientes costes del servicio de esta deuda están empujando a las empresas "zombies" más débiles y a los "ángeles caídos" a la bancarrota.

Que las principales economías entran en recesión en 2023 es un punto discutible. El crecimiento económico será débil en el mejor de los casos, mientras que las tasas de inflación "pegajosas" reducen el crecimiento de los salarios reales a tasas muy bajas (o a caídas continuas). En los EEUU, la disminución media de los salarios reales fue de poco más del 2 % interanual en el tercer trimestre de 2022. En Europa, Alemania y España sufrieron disminuciones aún más pronunciadas en el poder adquisitivo, con los ingresos reales cayendo un poco más del 4 % y un 5 %, respectivamente. Los salarios reales en la zona del euro han caído un 8 % desde el final de la crisis de la pandemia en 2020. En Alemania, las ganancias reales se han desplomado un 5,7 % en el último año, la mayor pérdida salarial real desde que comenzaron las estadísticas.

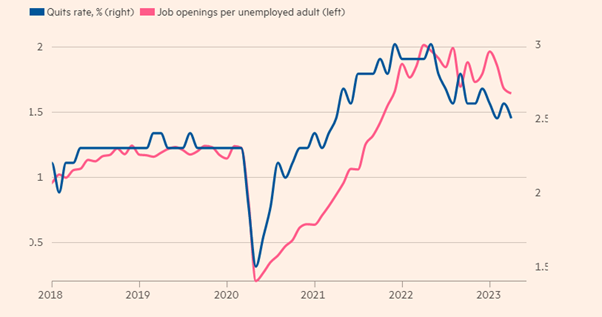

Y también hay señales de que el mercado laboral "caliente" se está enfriando. El crecimiento de los puestos de trabajo posterior al Covid (aunque principalmente de bajos salarios y a tiempo parcial) se enfrentó a altas tasas de vacantes y dimisiones en los Estados Unidos. Ahora están cayendo, aunque todavía por encima de los niveles prepándmicos.

Las probabilidades de que EEUU entre en recesión en algún momento en los próximos 12 meses han aumentado a un máximo de 40 años, según un modelo de probabilidad de la Reserva Federal de Nueva York. La probabilidad de que el país entre en recesión en el próximo año ha aumentado al 68,2 por ciento, que es el nivel más alto desde 1982. De hecho, el indicador de riesgo de recesión de la Reserva Federal es ahora mayor que en noviembre de 2007, no mucho antes de la crisis de las hipotecas de alto riesgo, cuando se situó en el 40 por ciento.

Lo que no se discutió en la reunión del G7 de este fin de semana es la aceleración de las crisis de la deuda y las divisas en el Sur Global. He escrito sobre esto antes y volveré al tema en otra nota. Pero este desastre de la deuda garantizará que cualquier crisis en las economías del G7 se extienda rápidamente al resto del mundo.

Fuente: Sin permiso - Mayo 2023