Paradojas de la pesada herencia

Lejos de resolver los problemas heredados, se los potencia llevando el país al límite.

En el marco de la fragilidad que exhibe el proceso económico durante la gestión de Cambiemos, diversos economistas y consultoras afines al establishment sostienen que el gobierno fue incapaz de explicar la desastrosa situación heredada del gobierno anterior. Así, por ejemplo, en el informe económico de Broda de diciembre, ante la notable resistencia popular contra el ajuste jubilatorio, se insta a hacer “docencia económica”. Precisamente, el desempeño de la cúpula empresaria en los últimos años constituye una interesante contribución a esa docencia económica pero en sentido contrario, ya que se advierten paradojas difíciles de digerir para el gobierno toda vez que lo que declama como sus objetivos era lo que estaba logrando el gobierno anterior y se deterioraron con las políticas aplicadas por ellos.

La reciente publicación de la Encuesta Nacional del Indec a Grandes Empresas, que releva información de las 500 más grandes del país de los sectores no financieros (excluido el agropecuario), es una herramienta de gran utilidad para este análisis. Su importancia se pone de manifiesto al considerar la incidencia de este núcleo central del poder económico en variables de relevancia para la economía argentina. Al respecto, vale mencionar a simple título ilustrativo que las 500 empresas de mayor tamaño explicaron en 2016 el 24,1% del valor de producción del total del país, el 19,5% del valor agregado nacional, el 22,3% de la inversión bruta fija total, el 77,2% de las exportaciones del país y el 12,9% del empleo registrado en el sector privado. Se trata de una medición que, cabe aclararlo, subestima el grado de concentración dado que la unidad de análisis de la encuesta es la empresa y no el grupo económico, instancia superior en la toma de decisiones y estrategias empresariales.

Encarando sobre esta base la cuestión de la pesada herencia cabe apuntar que una de las cuestiones centrales en la que se apoya la visión oficial obedece a un relativo estancamiento del nivel de actividad entre 2012 y 2015 que tiene entre sus principales factores una reducción de la inversión. De allí la insistencia de recrear las condiciones propicias para alentar la tan mentada “lluvia de inversiones” que anhela —con escaso éxito— la gestión macrista.

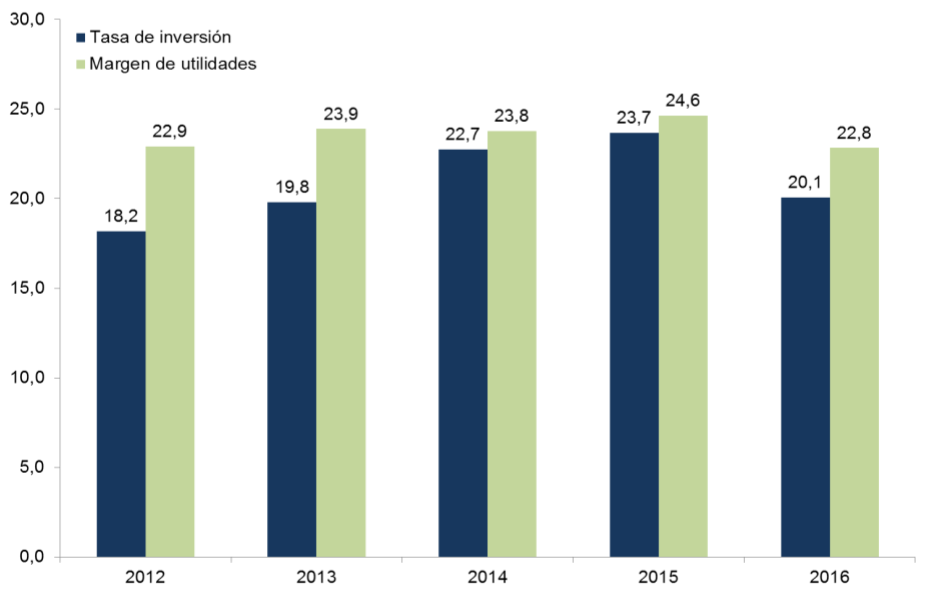

Así, una de las paradojas de la pesada herencia se observa en la formación de capital de la cúpula empresaria. Entre 2012 y 2015, pese al acentuado desequilibrio de las cuentas externas y los fuertes controles en el mercado de cambios y en el comercio exterior, las corporaciones de mayor tamaño que operan en la economía argentina incrementaron la tasa de inversión del 18,2% al 23,7% del valor agregado.

Se trata no solo de un comportamiento opuesto al del conjunto de la economía, que redujo su tasa de inversión en ese período, sino que también contrasta con la tendencia a un bajo nivel de inversión que se había constatado en las grandes empresas en el período 2003-2011. Esto ocurrió en un escenario en el que el nivel de rentabilidad aumentó levemente del 22,9% al 24,6% entre 2012 y 2015, pero ubicándose en un nivel inferior al vigente entre 2003 y 2011.

Esta expansión de la inversión en el seno de las grandes empresas no obedece al papel ejercido por las firmas industriales que componen el panel, las cuales mantuvieron una reducida propensión inversora en este período, sino por las compañías mineras y petroleras. A tal punto esto es así que éstas pasaron de representar el 31% de la inversión de la cúpula empresaria en 2012 a explicar el 43,2% de la misma en 2015. Se trata del efecto para nada desdeñable de la inversión de YPF luego de la adquisición estatal del 51% del paquete accionario y del impacto del Plan Gas y el Barril Criollo en la inversión de las grandes empresas hidrocarburíferas.

En efecto, no solo no parece advertirse una pesada herencia en el comportamiento de la inversión de las grandes empresas, en cuyo nombre actúa Cambiemos, sino que en el primer año de su gestión se verificó una importante caída de la tasa de inversión de 3,6 puntos porcentuales, hasta alcanzar el 20,1% del valor agregado.

Tasa de inversión y margen de utilidades de las 500 empresas más grandes, 2012-2016 (en porcentajes)

Nota: la tasa de inversión resulta del cociente entre la formación bruta de capital fijo y el valor agregado bruto y el margen de utilidad fue calculado como la ratio entre la utilidad (a la cual se le adicionó las rentas distribuidas de las sociedades netas) y el valor agregado bruto.

Fuente: elaboración propia en base a la ENGE-INDEC.

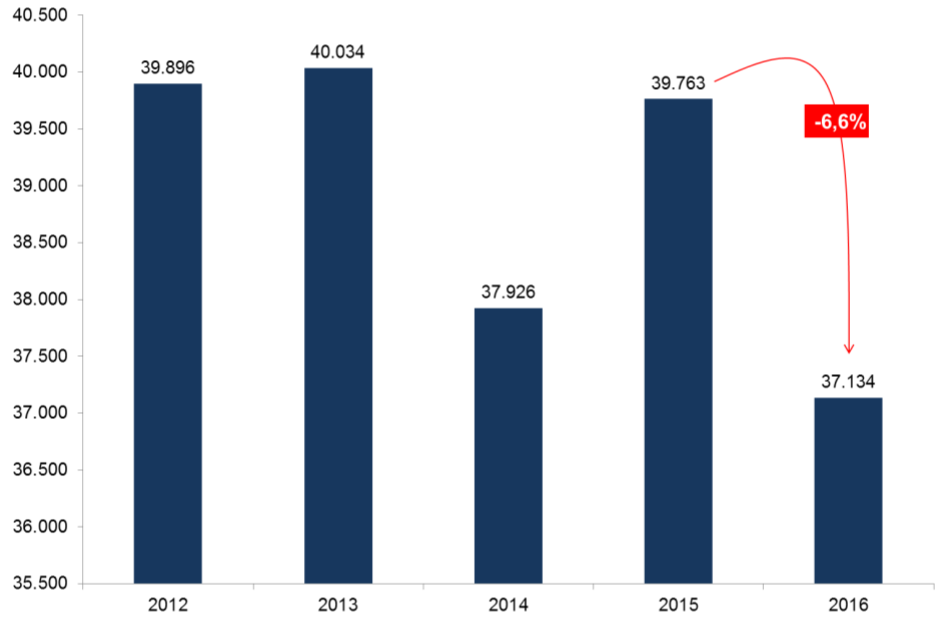

Otra paradoja es que, a pesar de las medidas implementadas y la reducción de los salarios reales, el margen de utilidades se redujo del 24,6% a 22,8% entre 2015 y 2016. Es decir, que si bien los salarios reales cayeron 6,6% en las grandes empresas durante 2016, la caída de la productividad en un escenario de reducción de la inversión acarreó una disminución del nivel de rentabilidad.

Por otra parte, en las 500 empresas de mayor tamaño el nivel de salario real promedio alcanzó a 37.134 pesos mensuales en 2016. Es el registro más reducido del período 2012-2016, aún inferior al de 2014 cuando el salario real disminuyó por efecto de la devaluación. En 2012, 2013 y 2015 los salarios reales en las grandes firmas se ubicaron en torno a los 40.000 pesos mensuales a valores de 2016. Sin embargo la rentabilidad de las compañías de mayor tamaño se mantuvo estable, con una leve tendencia al alza en virtud de los niveles de demanda que inducían los salarios de esas firmas y del conjunto de la economía. Al reducirse la inversión como consecuencia de una caída de la demanda, además de una modificación en las reglas de juego en el sector de hidrocarburos y del papel de YPF, se redujo el margen de ganancia en la cúpula empresaria. Paradojas o, más bien, interdependencias no contempladas de las variables económicas.

Salario bruto mensual por ocupado en las 500 empresas más grandes a precios constantes de 2016, 2012-2016 (en pesos)

Nota: el promedio de los sueldos y salarios pagados por la cúpula empresaria fueron deflactados por el IPC Provincias que elabora CIFRA en base a información de las Direcciones Provinciales de Estadística.

Fuente: elaboración propia en base a la ENGE-INDEC y CIFRA.

Se trata de un aspecto relevante no solo para hacer “docencia económica” de la (no tan) pesada herencia sino también para evaluar las internas que irrumpieron en el gabinete económico tras la expansión del salario real en 2017 y por ende del consumo privado que generó, junto al endeudamiento de los hogares vía expansión del crédito y la postergación del ajuste tarifario, la reactivación leve de la economía y por lo tanto las condiciones de posibilidad para un buen resultado electoral, que luego comenzó a disminuir y se vio empañado por la fuerte resistencia popular a la reforma jubilatoria.

Está claro que el debate no pasa por realizar el ajuste o retornar a las políticas anteriores sino, más bien, por la magnitud que asumirá el ajuste en 2018. El problema es que ello ocurre en el marco de un modelo económico que mutó hacia la valorización financiera basada en el endeudamiento externo, que no solo acentuó los desequilibrios macroeconómicos de la última etapa kirchnerista sino que también alteró su naturaleza, siendo la expansión de la demanda y la actividad mucho más propensa a generar problemas en el sector externo en las circunstancias actuales.

Prueba de ello es que la leve recuperación de la actividad en 2017, que prácticamente se ubicó en el mismo nivel que en 2015, fue contemporánea a un incremento negativo de la cuenta corriente de la balanza de pagos del 80%, alcanzando un déficit de 22.476 millones de dólares en los primeros tres trimestres de 2017. Ello por efecto del acentuado déficit comercial y de la aceleración de la fuga de capitales, que en ambos casos triplicaron los niveles de 2015.

Es decir, la expansión de la demanda en el escenario electoral de 2017 se tendió a cubrir con importaciones alentadas por la apreciación cambiaria y la apertura comercial, además de un mayor uso de la capacidad ociosa tras la fase recesiva. En tanto que los altos rendimientos en dólares de las tasas de interés y el inédito endeudamiento externo potenciaron la valorización financiera y la fuga de capitales al exterior que es intrínseca a ella por el desaliento a la inversión productiva.

Se empeora el problema más relevante que tenía la economía argentina en 2015 (la restricción externa) y la forma de resolverlo (el endeudamiento externo público más alto de la historia del país) genera una sobredeterminación del ajuste en el gasto público interno ante el incremento del peso de los intereses y el sostenimiento de altos niveles de déficit fiscal financiero.

En suma, no se resuelven los problemas heredados sino que se los potencia en un modelo distinto que no cierra y que estrecha los límites de su sustentabilidad. Más aún en un contexto signado tanto por una importante activación de los sectores populares —que enfrenta las políticas de ajuste— como de la estrategia de valorización financiera a la que se montaron los sectores dominantes y que no parecen estar dispuestos a modificar.

Elcohetealaluna - 4 de febrero de 2018