¿Un nuevo mega canje?

Hace algunas semanas el Ministerio de Economía publicó un nuevo decreto que encendió las alarmas. Es que, mediante el Decreto de Necesidad y Urgencia 846/24, Caputo prepara las condiciones para un nuevo canje de la deuda externa. Imposibilitado de hacer frente a los vencimientos futuros con fondos propios, incluso a pesar de cierta estabilidad cambiaria, el gobierno prepara el terreno para un nuevo megacanje.

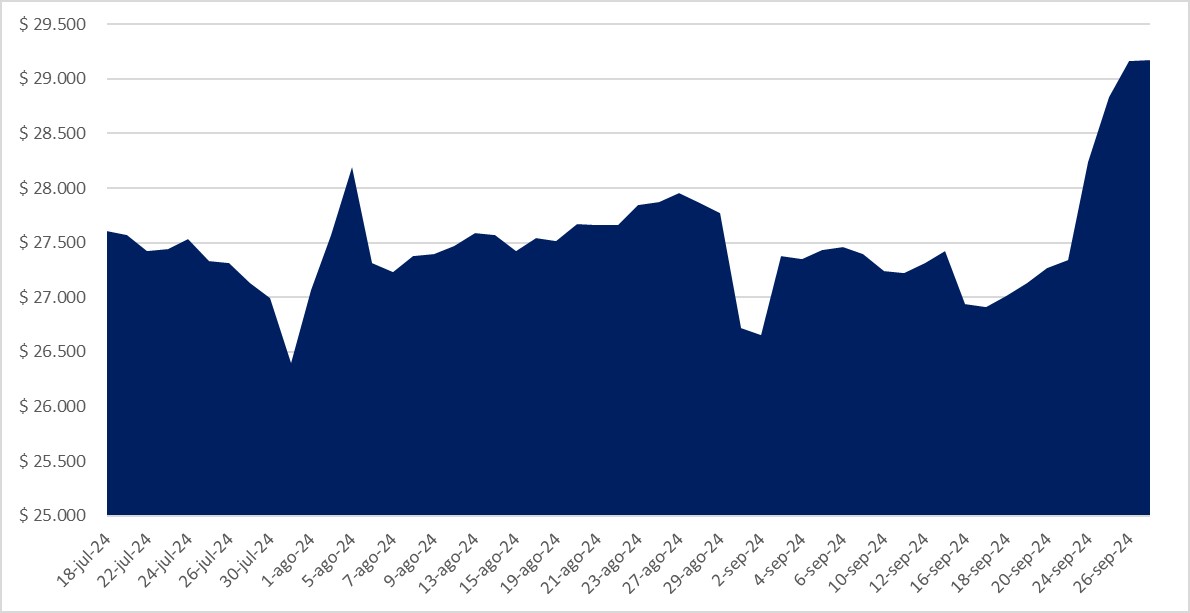

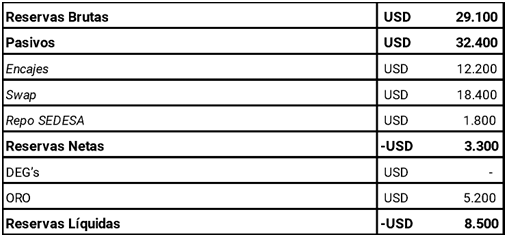

En lo inmediato, el gobierno transita cierta estabilidad cambiaria. De la mano del Blanqueo, el precio de los bonos soberanos sube y el riesgo país baja, lo que ayuda a que, intervención del BCRA mediante, las brechas cambiarias se mantengan en un nivel estable. Sin embargo, a pesar de meses sucesivos de superávit comercial, el Banco Central no logra acumular reservas en forma significativa. Los incrementos de los últimos días obedecen a los dólares que ingresan por el Blanqueo; dólares que incrementan las reservas brutas, pero no así las reservas netas; necesarias para hacer frente a los próximos vencimientos.

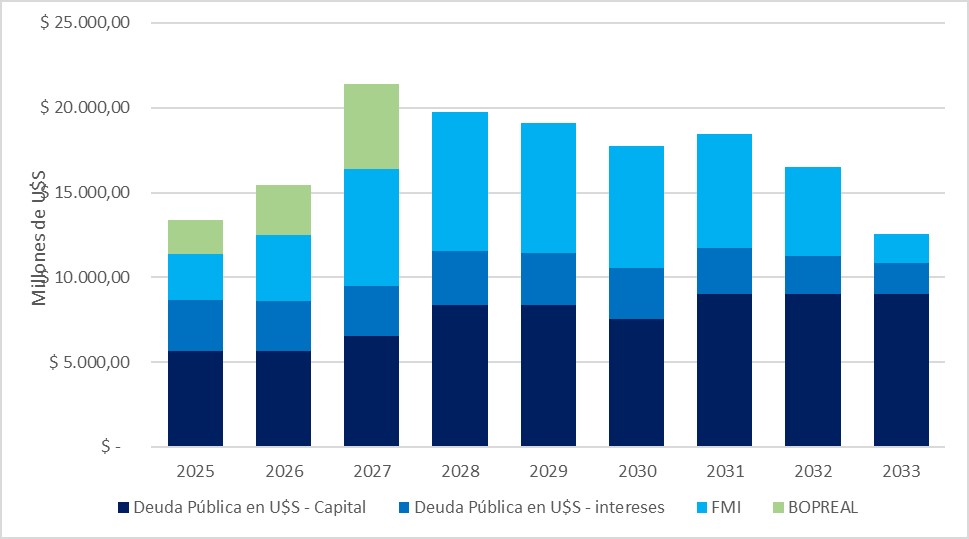

Para los próximos 3 años, Argentina deberá enfrentar vencimientos en moneda dura por aproximadamente U$S 50.000 M. La reciente dinámica y el nivel de reservas actuales no parecen ser suficientes para afrontar estos pagos y continuar con estabilidad. Tal es así, que ya se negocia un repocon el oro como garantía con el Banco de Basilea para cancelar los vencimientos de enero de 2025.

Un reciente DNU habilita al Ministerio de Economía a realizar canjes de títulos públicos en cualquier moneda y sin los requisitos del artículo 65 de la Ley de Administración Financiera (LAF), requisitos que implican mejorar al menos dos de tres variables (monto, tasa o plazo).

Con la suspensión del artículo 65 de la LAF para las operaciones de canje, no queda ninguna pauta concreta para renegociar la deuda. Esto podría implicar que ante una reestructuración el gobierno acepte condiciones más onerosas para nuestro país.

El Megacanje de Sturzenegger en 2001 fue el ejemplo de una reestructuración de deuda ruinosa para nuestro país, que empeoró el perfil de deuda del Tesoro Nacional e incidió en la política economía incluso hasta 2016, cuando Mauricio Macri decidió pagar U$S 9.000 M a los holdoutsremanentes de aquella operación.

Estabilidad cambiaria de corto, ¿problemas para el año próximo?

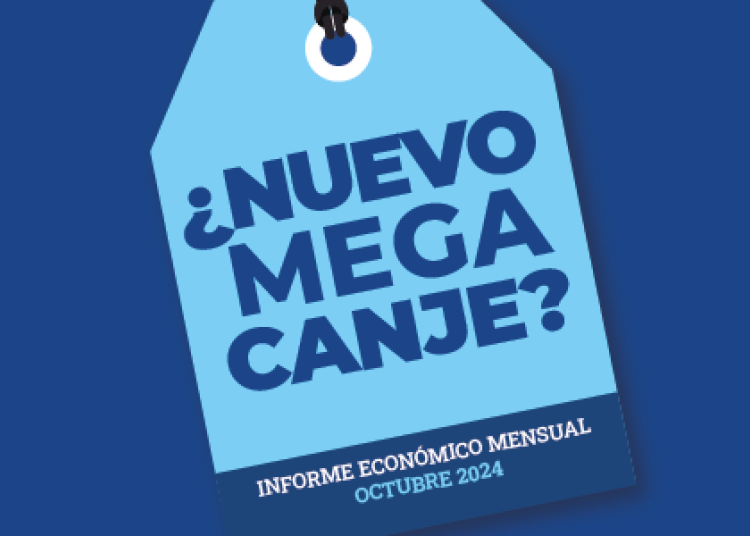

En los últimos meses el gobierno logró encauzar la cuestión cambiaria y pasar un invierno sin grandes sobresaltos. La recesión auto generada por las cuatro anclas del programa económico —ancla fiscal, salarial, cambiaria y financiera— hizo que las importaciones se mantengan en un nivel bajo incluso en los meses más fríos del año, dando lugar a consecutivos superávits comerciales mensuales y un saldo acumulado a agosto de 2024 de más de U$S 14.000 M. (ver Gráfico 1).

Gráfico 1. Superávit comercial.

Fuente: INDEC.

Parte de los dólares obtenidos por este canal comercial fueron utilizados por el BCRA para intervenir en el mercado de bonos soberanos —estrategia disfrazada de esterilización— con la intención de contener el precio de los dólares paralelos y achicar la brecha cambiaria. Esta estrategia, exitosa en términos cambiarios, fue la misma que le impidió acumular reservas netas en forma significativa, profundizando los problemas para los años venideros.

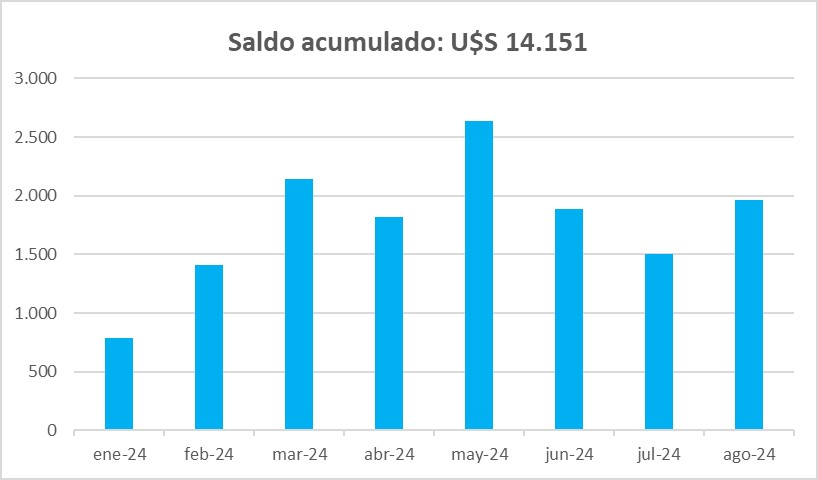

La otra variable que ayudó para la estabilidad de corto plazo fue el Blanqueo. El gobierno consiguió que los depósitos en dólares crecieran en más de U$S 12.000 M (Gráfico 2). El llamado Régimen de Regularización de Activos, en su primera etapa —ahora extendida hasta el 31 de octubre— permite ingresar sin ningún tipo de costo activos por hasta U$S 100.000, o incluso montos mayores si se realizan determinadas inversiones autorizadas por el Ministerio de Economía, entre las que se encuentran los títulos públicos y acciones locales.

Gráfico 2. Depósitos privados en moneda extranjera.

Fuente: BCRA.

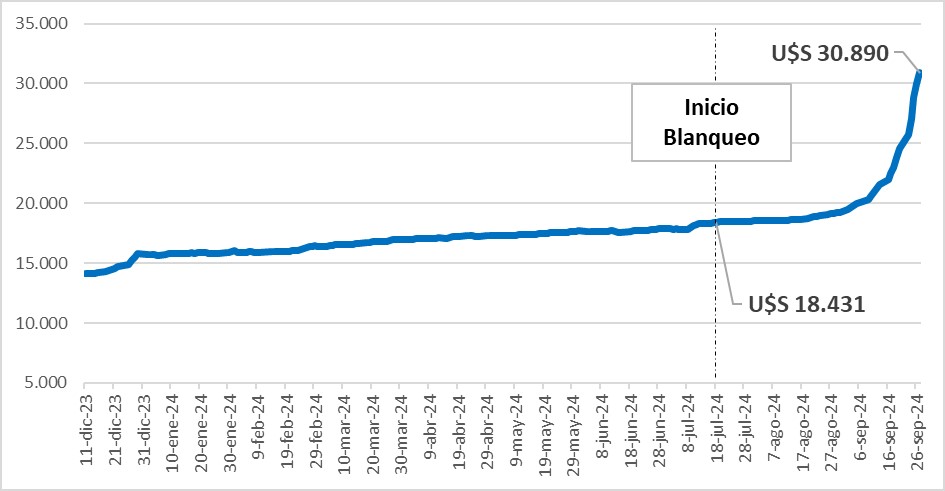

Por las características mencionadas, gran parte de esos fondos tuvieron como destino las cuentas comitentes, incrementando la demanda de activos financieros locales. Esta mayor demanda fue el que dio lugar a un aumento considerable del precio de los bonos soberanos —sumado a otros driverscomo la dinámica de los mercados emergentes y una baja de tasas mayor a la esperada de la FED— y como contracara una caída en el Riesgo País (Gráfico 3).

Gráfico 3. Evolución del precio de los bonos soberanos y del Riego País.

Fuente: Elaboración propia en base a datos de mercado.

El problema de este Blanqueo es que, a partir del 1ero de octubre, los fondos ingresados hasta el 30 de septiembre pueden ser retirados sin previo aviso y/o pago de ningún tipo. Además, incluso quedándose, es polémico que permitan mayor poder de fuego para el BCRA, atento que son depósitos que se contabilizan en las reservas brutas, pero no así en las reservas netas. Si bien el banco central podría utilizar parte de los encajes que respaldan los depósitos privados en moneda extranjera para operaciones cambiarias, ello dejaría en una situación de fragilidad al sistema financiero y podría alimentar rumores que estimulen el retiro de depósitos. Por tanto, nos preguntamos, esta estabilidad cambiaria de corto plazo, ¿profundiza la fragilidad externa para los próximos años?

Gráfico 4. Evolución de las reservas brutas.

Fuente: BCRA.

Tabla 1. Reservas Brutas y Netas.

Fuente: Elaboración propia en base a BCRA.

¿Un nuevo Megacanje?

Para los próximos 3 años, Argentina deberá enfrentar vencimientos en moneda dura por más de U$S 50.000 M. A partir de 2028, aproximadamente U$S 19.000 M por año (Gráfico 5). Incluso los optimistas superávits comerciales estimados en el presupuesto 2025 no parecen ser suficientes. Es que, recuperación económica mediante, las importaciones tenderían a crecer a una mayor velocidad que las exportaciones. Más aún si se profundiza la apertura comercial que pretende el gobierno. Tal es así, que ya se negocia un repocon el oro como garantía con el Banco de Basilea para hacer frente a los vencimientos de enero de 2025.

Gráfico 5. Vencimientos de deuda en moneda extranjera.

Fuente: FMI, Ministerio de Economía y BCRA.

Imposibilitado de hacer frente a los vencimientos futuros con fondos propios, incluso a pesar de la estabilidad cambiaria detallada en la sección anterior y del sostenimiento del cepo cambiario, el Ministerio de Economía comienza a preparar el terreno para un nuevo canje de la deuda externa. Mediante el Decreto de Necesidad y Urgencia 846/24, Caputo definió las condiciones para lo que podría ser un nuevo Megacanje.

El DNU habilita al Ministerio de Economía a realizar canjes de títulos públicos en cualquier moneda y sin los requisitos del artículo 65 de la Ley de Administración Financiera, requisitos que implican mejorar al menos dos de tres variables (monto, tasa o plazo). El nuevo criterio es que se tomará el precio de mercado en vez del valor nominal de los títulos a canjear. El gobierno ya había intentado ingresar un artículo de estas características en la Ley Bases, pero tuvo que retirarlo. También lo incorporó en la Ley de Presupuesto 2025. Hacerlo por DNU, días después de haber presentado el Presupuesto, es una muestra más de que a pesar de repetir lo contrario, no están dadas las condiciones para hacer frente ni siquiera a los vencimientos de 2025.

El Megacanje de Cavallo y Sturzenegger en 2001 fue el ejemplo de una reestructuración de deuda ruinosa para nuestro país, que empeoró el perfil de deuda del Tesoro Nacional e incidió en la política economía incluso hasta 2016, cuando Mauricio Macri decidió pagar U$S 9.000 M a los holdouts,grupo de fondos acreedores que rechazaron la reestructuración negociada entre 2004 y 2010.

Con la reciente suspensión del artículo 65 para las operaciones de canje, se abre la pauta para un nuevo Megacanje. El gobierno se habilitó para aceptar condiciones más onerosas para nuestro país (por ejemplo, alargando plazos y aumentando tasa) en una futura reestructuración de deuda. De esa manera, se continuaría el histórico programa del establishment local, de mantener la economía nacional sobre-endeudada, para que el poder de los acreedores externos y sus instituciones —bancos, calificadoras, organismos internacionales de crédito, la embajad, etc.— mantengan su influencia en los asuntos locales. Esa dependencia financiera externa genera una pérdida de soberanía que nos entrega a la tutela externa a los centros de poder financiero para, en caso de perder las próximas elecciones frente a un espacio político popular, tenerlo condicionado limitando su capacidad transformadora y manteniendo los privilegios de las minorías locales aliadas con los centros de poder occidentales.

Fuente: CESO - Octubre 2024