Una recesión manufacturera global

Comienza octubre y la recesión mundial del sector manufacturero se hace realidad. Los índices PMI de actividad manufacturera de la mayoría de las principales economías están por debajo de 50, el umbral para la expansión o la contracción.

Son solo encuestas a directivos empresariales a los que se pregunta sobre producción, ventas, empleo, etc. Pero los PMI han sido indicadores razonablemente precisos de la producción industrial y manufacturera reales, cuyos datos estadísticos suelen llegar algo más tarde.

En septiembre, el PMI manufacturero de la Eurozona cayó a su nivel más bajo desde la crisis de la deuda del euro de 2012, liderado por Alemania pero seguido por los demás. En eso ha quedado el éxito del reinado de Mario Draghi como presidente del BCE.

En Japón, la historia es similar. El “espíritu” de los grandes fabricantes de Japón cayó a su nivel más bajo en más de seis años en el tercer trimestre, según una encuesta clave realizada por el Banco de Japón. Y el PMI manufacturero de Japón ha vuelto al nivel de contracción del sector visto por última vez en la mini recesión de 2016.

PMI manufacturero de Japón

Incluso los Estados Unidos ya están en una recesión manufacturera. El PMI manufacturero de Markit está por encima de los 50, pero es un nivel más bajo que en 2016. Y el PMI manufacturero del ISM de EEUU cayó en septiembre a su nivel más bajo desde la Gran Recesión en 2009.

Y, por supuesto, el sector manufacturero británico pre-Brexit ya se ha “hundido”, para usar la frase del primer ministro Boris Johnson los últimos meses.

Para completar el G7, el PMI de Canadá también está por debajo de 50.

Y no solo se contrae el sector manufacturero del G7. Los siguientes países están registrando contracciones en su actividad manufacturera: Malasia, México, Nueva Zelanda, Polonia, Rusia, Singapur, Sudáfrica, Corea del Sur, Suecia, Suiza, Turquía, Taiwán

Y los siguientes países tienen una caída anual en la producción manufacturera: Australia, Brasil, Canadá, Chile, Francia, Alemania, Grecia, Italia, Japón, Países Bajos, Portugal, Corea del Sur, Turquía, el Reino Unido y también los EEUU.

Y en cuanto a las principales economías de más rápido crecimiento del mundo, China e India, ambas están experimentando sus tasas de crecimiento del PIB real más lentas de más de una década, mientras que sus sectores manufactureros están justo por encima de la línea de flotación.

La crisis en el sector manufacturero es en parte el resultado de la desaceleración general de la inversión en las economías capitalistas y en parte el resultado de la intensificación de la guerra comercial entre las dos economías manufactureras más grandes del mundo: China y los Estados Unidos. La guerra comercial está actuando como un desencadenante de una recesión manufactuera en todo el mundo. El comercio mundial ya se estaba desacelerando antes de que estallara la guerra comercial y ya había provocado victimas a nivel mundial: por ejemplo, Argentina y Turquía.

Ambos han sufrido un colapso catastrófico en la producción, la inversión extranjera y el valor de sus monedas. Turquía está sumida en una profunda recesión general. Argentina se ha visto obligada a incumplir sus enormes pagos de deuda externa. A medida que el país se dirige a las elecciones generales este mes, los tenedores de bonos están tratando desesperadamente de encontrar formas de evitar una 'reducción' sustancial de sus activos.

Pero hasta ahora, la recesión se limita al sector manufacturero. Y la fabricación constituye no más del 10-40% de la mayoría de las economías. El llamado sector de servicios -que incluye servicios minoristas, servicios financieros, servicios comerciales, bienes raíces, turismo, 'industrias creativas', etc.-, continúa manteniendo la cabeza por encima del agua en la mayoría de las economías del G20. No hay una economía del G20 con un PMI de servicios inferior a 50.

Por eso una economía como Grecia, que fue devastada por la recesión mundial y la crisis de la deuda del euro, ahora puede experimentar un modesto crecimiento anual del PIB del 2%. Los servicios de turismo y ocio, un componente clave de la economía griega, continúan expandiéndose. Pero una tasa de crecimiento del 2% no es mucho después de una contracción del 25% durante la crisis. La recuperación griega ha sido débil. Cinco años después del climax de la depresión de 1933, el PIB per cápita de los Estados Unidos había aumentado en un 35 por ciento. Cinco años después del colapso argentino de 1998-2002, el PIB per cápita aumentó en un 45 por ciento. Pero de 2013 a 2018, el PIB per cápita de Grecia aumentó en menos del 6 por ciento. De hecho, Oxford Economics predice que Grecia no recuperará sus niveles de PIB anteriores a la crisis hasta 2033. Si no hay una crisis global mientras tanto. Y si el sector de servicios globales entra en crisis, Grecia volverá a caer en recesión.

La pregunta es si el sector de servicios será arrastrado por las manufacturas a una depresión. Algunos dicen que no, porque la fabricación manufacturera es un sector mucho más pequeño.

Pero ese argumento no reconoce que muchos sectores de servicios dependen de las manufacturas para su propia expansión. El contagio de las crisis manufacturas generalmente ha sido significativo en recesiones anteriores. Si el crecimiento del empleo mundial se debilita o se frena, el poder adquisitivo de los trabajadores disminuirá y el sector servicios comenzará a sufrir también. El empleo depende de la disposición de las empresas capitalistas a invertir y expandirse. Y la inversión y la expansión dependen de la rentabilidad esperada de la inversión. Los capitalistas la calculan a partir de la rentabilidad actual, a menos que se arriesguen.

Por lo tanto, ¿qué está pasando con los beneficios a nivel global? Bueno, los economistas de JP Morgan acaban de publicar un análisis completo de los beneficios globales (desafortunadamente este informe no está disponible al público). Y creen que los beneficios globales en el segundo trimestre de 2019 se han estancado. Cada uno de los 10 sectores que componen el mercado total muestra una fuerte desaceleración en el crecimiento de los beneficios, y la mitad experimentó contracciones directas de los beneficios durante el año pasado (particularmente materias primas y telecomunicaciones). Incluso en aquellos sectores que aún tienen un crecimiento positivo de los beneficios: minorista, IT, finanzas y servicios públicos, el crecimiento de los beneficios está cayendo rápidamente.

JPM ha llegado a la ‘sorprendente' conclusión (que la teoría marxista y la evidencia empírica previa podría haberles facilitado) de que "el descenso en el crecimiento global durante el año pasado ha coincidido con una desaceleración igualmente impresionante de los beneficios empresariales".

El estancamiento de los beneficios empresariales a nivel mundial todavía no es tan malo como en la mini recesión de 2016, o por supuesto en la Gran Recesión o la caída anterior de 2001-2, pero está acercándose. En particular, JPM señala que el crecimiento de los beneficios ha disminuido a cero porque los márgenes de ganancias se están reduciendo; en otras palabras, los costes de la mano de obra (más trabajadores y salarios más altos) no están siendo compensados por un mayor valor, la tasa de plusvalía está disminuyendo. un resultado que JPM cree que "ha precedido históricamente el comienzo de la dinámica de una recesión".

JPM señala la guerra comercial como el desencadenante y señala que el sentimiento empresarial (los PMI) está cayendo en el sector manufacturero debido a la reducción de los beneficios, y no al revés. Pero la guerra comercial "también podría ser un presagio ominoso de ganancias más débiles por venir".

Como predice la teoría marxista, la desaceleración o caída de los beneficios eventualmente significará una disminución de la inversión empresarial, y JP Morgan está de acuerdo. “La caída de los beneficios y el sentimiento empresarial están afectando a las inversiones de capital. El crecimiento global de la inversión de capital se ha desacelerado sustancialmente desde un máximo de seis años en 2017 hasta casi un estancamiento a partir del 2T de 2019. Es probable que también sea un factor que contribuya en el retroceso más reciente del crecimiento del empleo. El riesgo es que la desaceleración del crecimiento de los salarios laborales pesa negativamente sobre el gasto del consumidor, que luego se refleja en los beneficios y la contratación de las empresas ” . Exactamente.

JPM sigue siendo optimista, en el sentido de que el crecimiento de la productividad cambiará las cosas. Pero eso parece una ilusión si la inversión sigue cayendo.

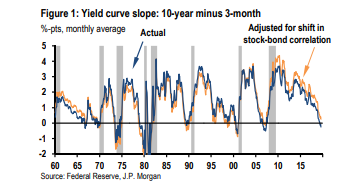

En el pasado, he resaltado algunos otros indicadores clave (además de los beneficios) que pueden predecir una recesión. El más famoso es la llamada curva de rendimiento invertida en bonos. He explicado cómo funciona en un artículo anterior. Baste decir ahora que cuando la curva de rendimiento de los bonos se invierte (y el rendimiento de los bonos con vencimiento más largo cae por debajo de los rendimientos de los bonos a corto plazo) y se mantiene invertido, se produce una recesión en el plazo de un año. La curva estadounidense se ha mantenido invertida desde mayo.

Otro indicador es el precio de los metales industriales, particularmente el cobre, un metal que se usa en todos los ámbitos de producción. Una caída en su precio indicaría una desaceleración en la inversión y la producción en muchas industrias. En la mini recesión de 2016, el precio del cobre cayó a alrededor de $ 200 / lb. En la Gran Recesión, cayó a $ 150 / lb. Habiendo aumentado a $ 320 / lb a principios de 2018, ahora ha vuelto a caer a $ 250 / lb.

La economía capitalista mundial ha entrado ya en una recesión manufacturera, pero hay indicadores importantes de que el resto de la economía se verá arrastrada pronto.

- Michael Roberts, es un reconocido economista marxista británico, que ha trabajador 30 años en la City londinense como analista económico y publica el blog The Next Recession.

Sinpermiso - 5 de octubre de 2019