Desencriptar

Augusto Casa tiene 40 años, es profesor de educación física y dueño de un gimnasio en la ciudad de La Plata. En 2020, por el aislamiento obligatorio, sólo pudo mantener un tercio de su trabajo habitual. Tenía más tiempo libre del que estaba acostumbrado y lo destinó a navegar en redes sociales. Una tarde de junio se topó con una publicación en YouTube sobre criptomonedas: “Lo primero que compré fue Bitcoin. Creo que compré 500 pesos y después me olvidé. Luego, en verano, recuerdo que estaba en la costa y vi que había aumentado un montón el valor que tenía. Ahí me empecé a interiorizar un poquito más”.

Para Augusto invertir en cripto es un hobby: “Sé que no me voy a volver millonario y no voy a vivir de eso”. Se bajó una plataforma de Exchange (una casa de cambio digital) y aprendió a leer las velas japonesas, un tipo de gráfico de barras rojas y verdes que refleja la dinámica de un precio en un determinado período: “Cuando veo que están llegando alto, vendo una fracción y, cuando veo que baja, lo vuelvo a comprar”. Observa que hay gente que invierte capital una sola vez y que lo usa como refugio de valor, pero su metodología es dedicarle “un ratito todos los días”. “Tenés horarios en que sabés que hay más movimiento, como a la mañana cuando abre la bolsa de Estados Unidos y a la noche, tarde, cuando abre el mercado de Hong Kong”, explica. Sin embargo, no se considera a sí mismo un trader, ya que para eso “tenés que estar diez horas delante de una computadora”.

Todos los meses, Augusto dedica parte de su sueldo a comprar activos digitales y calcula que las ganancias le han servido para darse algunos gustos. “Lo que busca la criptomoneda es estar por fuera de los bancos, por eso se basa en el comercio P2P [peer-to-peer], en el que vos le comprás directamente a otra persona”, señala. Opina que ese intercambio no se trata de un acto de confianza, ya que la misma plataforma ranquea a los usuarios en función de cuántas operaciones exitosas realizaron y cómo fueron calificados por otros usuarios.

“Yo voy poniendo poquito, sabiendo que es plata que puedo perder”, advierte el profesor de educación física. Los instrumentos financieros se han ampliado y hoy es viable sacar un “plazo fijo cripto” en una stablecoin, un activo digital que mantiene paridad con el valor del dólar. También es posible que personas no bancarizadas, con poco o ningún historial crediticio, saquen un “préstamo cripto” con tasas de interés más bajas que las del sistema bancario. Augusto reconoce que hay estafas y perfiles falsos que después desaparecen, pero cree que la clave es estudiar, asesorarse y hacerlo “sin miedo”.

Conversación

Se estima que en la Argentina hay al menos 2,5 millones de personas que operan con criptomonedas. Ello la sitúa en el puesto número 15 en el índice de adopción de activos digitales a nivel global según Chainalysis, una empresa de análisis de datos de la tecnología blockchain, el “libro contable” que registra las transacciones en la red. El informe destaca que las naciones que dominan el índice están en la categoría de ingresos bajos: el podio lo ocupan India, Nigeria y Vietnam.

Para la investigadora del CONICET especializada en sociología de las finanzas, Soledad Sánchez, hay diversos usos y formas de acceder a las criptomonedas —como los exchanges de inversión, los juegos online con premios en cripto y la minería— y no todos sus usuarios mantienen prácticas ideologizadas. En sus entrevistas a jóvenes, no ha encontrado a “quienes encarnaren con mucha fuerza discursos anti-Estado o plantearan críticas muy radicales a las instituciones financieras tradicionales que, de hecho, la mayoría de los jóvenes también utiliza”. Además, en su mayoría distinguen que son “instrumentos de riesgo”, pero argumentan su involucramiento por motivos sociales “que van más allá de los resultados económicos, incluso más allá de las pérdidas”. De hecho, sus entrevistados resaltaron que el ingreso al mercado de criptomonedas se había dado por la recomendación de una persona de su círculo cercano y el elemento de sociabilidad era jerarquizado como algo que les hacía mantener participación: “Les permite estar en comunidades digitales, en Twitter, en grupos de WhatsApp, en foros especializados, leer, intercambiar información”. Es decir, los incluye en una conversación social. “También para los jóvenes aparece como un como un desafío de aprendizaje, de conocimiento”, agregó Sánchez.

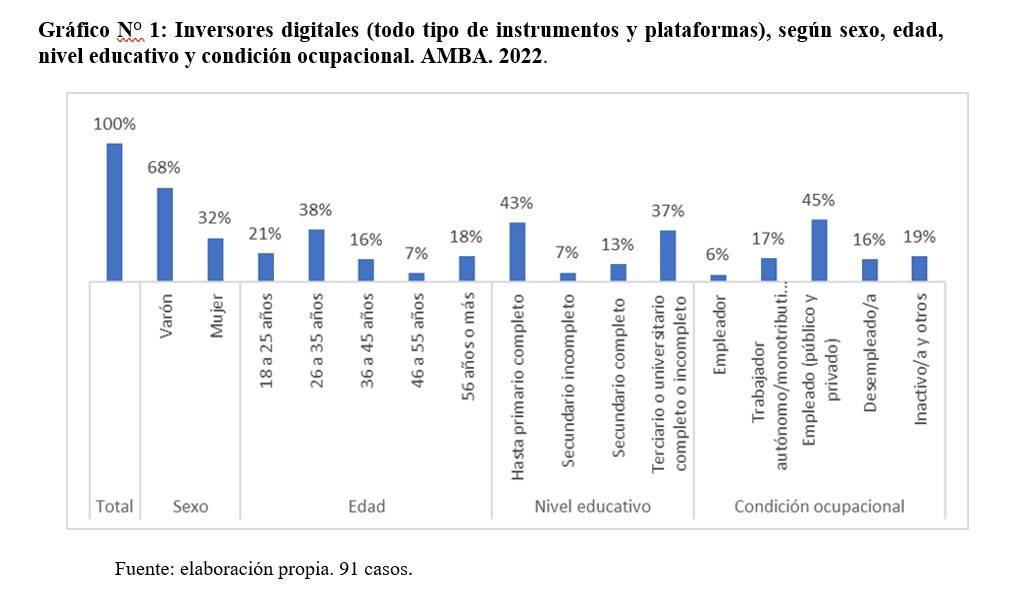

Para la socióloga, la digitalización del sistema financiero y el aumento de la cantidad de productos asociados a las criptomonedas son dos factores centrales para entender su crecimiento, ya que las han vuelto más accesibles. A la vez, han proliferado los perfiles de influencers financieros en redes sociales, quienes buscan acercar al público no profesional al mundo de las inversiones. Por otro lado, las aplicaciones financieras, “al poner el mercado a disposición en la pantalla del celular, tienen un peso muy importante para entender esta expansión”. Su masificación ha permitido que se transforme el perfil del inversor, ya que se incorporaron individuos y familias para los cuales estas prácticas eran lejanas. Una encuesta coordinada por Sánchez, realizada por la Escuela IDAES de la Universidad de San Martín, da cuenta de esta heterogeneidad:

El estudio sugiere que la participación en los mercados financieros ha dejado de ser prerrogativa de las elites económicas y culturales. Un 59% de los inversores son jóvenes (entre 18 y 35 años) y un 50% posee bajos niveles educativos (primario completo y secundario incompleto). El otro dato que se destaca es la masculinización de la actividad: el 68% son varones.

Educación

Julieta Caminetsky es directora de FinanzasFem, una consultora de educación financiera con perspectiva de género. Empezó a trabajar con mujeres cuando notó que las fotos en los cursos de finanzas reflejaban una audiencia predominantemente masculina: a sus cursos, “muchas mujeres llegaban diciendo ‘yo soy psicóloga’ o ‘yo soy maestra’, ‘pero de finanzas no sé nada’”. A su entender, en una pareja o en una familia “si vos no hablás de plata, es más probable que el vínculo no se preserve”.

La contracara de la feminización de la pobreza, ¿es la masculinización de las finanzas?

La sensación de Caminetsky es que el rol de “varón proveedor e inversor” sigue siendo muy fuerte en familias heteronormativas. Sin embargo, percibe que “los padres que criaron hijos varones que hoy hablan de Bitcoin, no les enseñaron ni hacen operaciones con bonos o acciones”, por lo que no tuvieron acompañamiento parental para entrar al mundo de las criptomonedas. En paralelo, fueron convocados por imágenes y figuras atractivas: “Lo ves en el subte, lo ves en la calle, lo ves en todos los espacios de jóvenes, ves las publicidades que están targeteadas para jóvenes”. Las empresas que cotizan en Bolsa no hacen publicidad para vender sus acciones y presentan barreras operativas y regulatorias para acceder a ellas, mientras que las plataformas de criptomonedas presentan un “diseño user-friendly, muy amistoso” y un “componente muy lúdico”.

Caminetsky, que también tiene una startup de educación financiera gamificada (dinámica de aprendizaje a través de juegos) para jóvenes que se llama Lufindo, declaró que le gusta la tecnología y las cripto, pero que cuando va a escuelas a dar talleres y los estudiantes le preguntan por ellas señala que “hay un camino para el inversor y lo primero que hay que hacer es un plazo fijo”. Para evitar las malas experiencias, es preciso descartar la opción más volátil cuando se está comenzando. La economista valoró que ella terminó su carrera universitaria sin saber manejar sus propias finanzas. Desde 2018, a partir de la sanción de la ley 27.440, la educación financiera es obligatoria en las escuelas secundarias, aunque su incorporación en la currícula es aún incipiente.

Usos

Una encuesta realizada a mediados de agosto por Synopsis Consultores para Bitso —plataforma de servicios financieros cripto que cuenta con un millón de usuarios en la Argentina— arrojó que un 61% de los jóvenes argentinos de entre 16 y 29 años tuvo o desea tener estas divisas. El estudio dividió el grado de importancia otorgado al tema según el candidato elegido en las PASO y relevó que el interés crece en los votantes de Javier Milei (40%), frente a los de Sergio Massa (23%) y Patricia Bullrich (20%).

Para el CEO de Bitso Argentina, Julián Colombo, hay tres usos principales de la herramienta en el territorio nacional. El primero está vinculado al ahorro en stablecoin, que puso al valor dólar al alcance de un celular “en un país con una cultura de ahorro en dólares tan grande como la nuestra, donde hoy es difícil acceder a dólares oficiales por las diferentes restricciones cambiarias y donde las otras alternativas tienen mecanismos bursátiles complejos o son inseguras”, como las que involucran “cuevas y arbolitos”. El segundo está asociado a personas que tienen ingresos en dólares, por ejemplo por vender servicios al exterior, y utilizan las criptomonedas de sus billeteras electrónicas como medio de pago. Por último, “siempre tenés a los que se metieron en el tema cripto más por una cuestión de especulación o de inversión financiera. Hay un montón de criptos que variaron su valor, son muy volátiles y siempre están las oportunidades de poder comprar algo barato y venderlo caro”, sintetizó.

Colombo reparó que en la Argentina estamos en un “proceso de adopción” y que para que tenga mayor penetración “tiene que ser fácilmente intercambiable por nuestra moneda”. En ese sentido, estimó que “todavía hay una desconfianza que viene de la mano de que sea nuevo y de que vimos muchos malandras que hicieron pasar por la tecnología cripto estafas, esquemas Ponzi, como el caso de [Leonardo] Cositorto, de Zoe Capital, y eso daña al sistema”. Ilustró que para las personas es más o menos fácil darse cuenta si un billete de 1.000 pesos es falso, pero aún es difícil explicar cuáles son los parámetros para desconfiar de las cripto. Por tal motivo, desde Bitso están trabajando con el Banco Central y la Comisión Nacional de Valores para que los reguladores entiendan cómo es este mercado: “Creo que es el Estado el mejor capacitado para darnos una mano a los usuarios y a las empresas en que este sistema sea un poco más seguro”, afirmó.

La escuela de YouTube: lo que el algoritmo arroja al buscar “criptomonedas”. |

Regulación

Fernando Branciforte, especialista en derecho informático y nuevas tecnologías y miembro de la Asociación de Defensa de Usuarios y Consumidores (ADDUC) de Bahía Blanca, puntualizó que es conveniente hablar de criptoactivo, ya que no es una moneda: “Primero, porque no es una moneda de curso legal en nuestro país (solamente lo es el peso) y, segundo, porque tampoco podría ser considerado moneda de curso legal porque tiene que cumplir un requisito que establece el estatuto del Banco Central que es que tenga un valor nominal. No lo tiene porque el valor está establecido por un mercado financiero que es oferta-demanda, cual acciones de bolsa”. No obstante, “en la práctica se suele usar como si fuese una moneda” y algunas “empresas comienzan a aprovecharse de eso”.

Los exchange no tienen regulación en nuestro país “pero existen y funcionan”, constató Branciforte. Sí tenemos regulación de los PSP, los proveedores de servicios de pago, “mal llamadas billeteras virtuales (Mercado Pago, Ualá, etcétera), que no son entidades financieras, pero terminan actuando cuasi como banco”. Ahora bien, “aparece un tercer actor en este mercado financiero que son estos PSP que, a su vez, utilizan criptoactivos como forma de pago: son empresas que entregan una tarjeta prepaga Visa, la cargás y con esa misma aplicación podés comprar criptoactivos”. Esto hace que “muchos comiencen a utilizar criptoactivos sin saber realmente cómo funcionan” y que caigan en proyectos que son “humo”. Las criptos no tienen un subyacente (no hay una empresa detrás de las acciones), son “una idea, un proyecto, no hay nada atrás”, aclaró el diplomado en criptoeconomía.

Para Branciforte, la pandemia hizo que todos debamos digitalizarnos y generó una gran “brecha digital de conocimiento”, lo que abre paso a las estafas. Su recomendación es siempre hacer la denuncia ya que la desprotección no es tal: “Si bien no tenemos una ley específica, sí hay gran cantidad de normativa aplicable del Banco Central y, también, se puede aplicar la genérica del Código Civil y Comercial y de Defensa del Consumidor”. Incluso tiene a favor que la tecnología blockchain “permite hacer una trazabilidad, básicamente ir siguiendo el caminito de transferencias”, lo que si le das la plata en mano a alguien no sucede.

Sistema

Para el director del Centro de Investigación en Economía Política y Comunicación (Ciepyc) de la Universidad Nacional de La Plata, Gerardo De Santis, hay que enmarcar la tendencia cripto en “la preeminencia de los capitales financieros sobre los productivos”, un fenómeno al que se le puede poner fecha de inicio en la salida del patrón oro del dólar en 1971, pero que se ha acelerado. La liquidez y los instrumentos financieros pasaron a tener una magnitud mucho mayor que la economía real de fabricación de bienes y servicios: “Eso naturalmente crea burbujas”. De acciones o títulos se ha pasado a activos electrónicos que no están vinculados a ninguna empresa o commodity: “El capitalismo ha ido hacia una volatilidad cada vez mayor”.

Ese fenómeno global tiene un adyuvante local: “En países como el nuestro, donde la moneda propia no cumple su rol y tenemos que recurrir a una moneda de otro país para hacer reserva de valor, y, además, hay normativas que te impiden comprarla, te aumenta la cantidad de demandantes de estas criptomonedas”, sopesó De Santis. Este contexto ha empujado a muchos jóvenes a poner plata en la nube con la expectativa de obtener ganancias a corto plazo y mejorar su situación económica “sin hacer tanto esfuerzo como lo tradicional, porque ven a su abuelo o a su papá que hace 35 años que trabaja y ahora resulta que va a cobrar la jubilación que va a cobrar. Y les dijeron que esto un día valía un dólar y al otro día 30.000. Entonces, ¿para qué van a trabajar? ¿Para qué van a estudiar?”, se pregunta el economista. La satisfacción puede ser inmediata, la angustia también.

Los países centrales sostienen la burbuja “porque genera un efecto de riqueza: las personas creen ser mucho más ricas de lo que realmente son, lo que fomenta el consumo”, distinguió De Santis, y agregó: “Si todo el mundo quiere hacer efectivo en bienes y servicios la riqueza que cree tener, provocará una estampida hiperinflacionaria y nos daríamos cuenta que somos mucho más pobres”. La volatilidad, al final, no está sólo en los precios sino también en nuestras vidas precarias que hacen equilibrio sobre una burbuja que puede explotar.

El Cohete a la Luna - 24 de septiembre de 2023