Tensiones previsionales en Argentina y Chile

No bajan tranquilas las aguas previsionales en América Latina. Ese edificio social que el siglo XX vio nacer y luego convertirse en vector clave del desarrollo social, vive en permanente tensión atravesado por una realidad cambiante y procesos de reforma impulsados por la política. Una muestra de ello la dan los casos de Argentina y Chile: dos países con experiencias comunes pero que hoy observan diferencias sustantivas en las formas de organización de lo previsional.

Argentina reestatizó su sistema en 2008, terminando con 15 años de un arreglo mixto que incluía centralmente un régimen de capitalización individual. “En tres años reformaremos el sistema previsional argentino”, ha dicho recientemente el Presidente Mauricio Macri. En 2016 promulgó la Ley 27.260 que instituyó un “blanqueo” impositivo, cambios tributarios de carácter regresivo y una serie de medidas previsionales. El blanqueo, una caricia para la llamada “patria fugadora” argentina, tuvo buen resultado para el gobierno pues se “exteriorizaron” activos por unos US$ 97.842 millones de propiedad de unas 200.000 personas, el 0,5% de la población. Los fondos recaudados, que se estiman en más de US$ 6.600 millones[A] (1,1% PBI), tienen destino al pago del llamado “Programa de Reparación Histórica de Jubilados y Pensionados” que pretende saldar una deuda con los jubilados por haberes parcialmente desactualizados. Paralelamente, el primer año de gestión del nuevo gobierno significó una pérdida del poder adquisitivo para los adultos mayores estimada en más del 7%.

Dicha Ley impulsa también un “Consejo de Sustentabilidad Previsional”[B] que presentará una propuesta de reforma previsional en menos de 30 meses. Crea, además, la Prestación Universal para el Adulto Mayor, a sólo requisito de edad y residencia, destinada a aquellas personas que no logran reunir los 30 años de servicios con aportes del sistema contributivo. Un beneficio “licuado” en reemplazo de las moratorias previsionales que supieron elevar la cobertura al 97% de la población adulta mayor, pero con diferencias no menores: la prestación es del 80% de la jubilación mínima, no genera “pensión derivada” (por muerte del jubilado/a) y sube la edad del acceso de la mujer a 65 años.

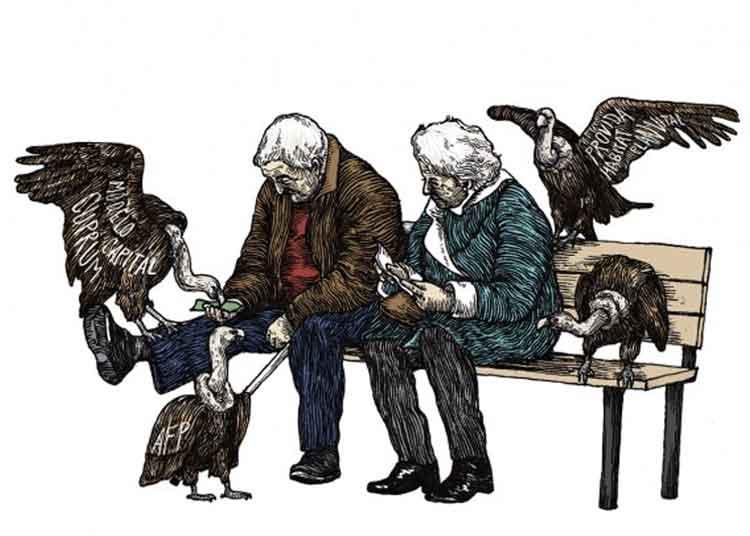

Originado en el año 1981, Chile consolidó un sistema de capitalización individual con gestión privada de fondos de pensiones que también reformó en el año 2008 incorporando prestaciones públicas solidarias. En 2015 creó una comisión para el estudio de una reforma previsional y luego anuncia reformas y más reformas, tras la movilización de millones de ciudadanos que se oponen tenazmente a las “AFP”, esas mega empresas financieras controlantes de una importante porción de la riqueza generada por los trabajadores chilenos.

En 2017, Michelle Bachelet enviará al Parlamento una reforma cuyo principal caballo de batalla sería la creación de un fondo complementario de pensiones, financiado por una contribución patronal de 5% del salario, en un plazo de tiempo no explicitado aún, destinado a elevar el monto de los beneficios. La “tasa de reemplazo” que está brindando el sistema es del orden del 30-35% del salario, una cifra angustiante. El fisco chileno, lejos de cumplir las optimistas proyecciones previsionales de los años ochenta, sigue erogando cerca de 4,2% PBI. El debate se da sobre si dicho fondo será un fondo estatal o administrado por las AFP. Hasta la poderosa cámara empresarial Confederación de la Producción y el Comercio (CPC), se ha expedido sobre el devenir de la cuestión previsional, proponiendo 22 puntos para afianzar el sistema de AFP[C]. También el Banco Central de Chile (BCCh)[D] ha opinado sobre los impactos macroeconómicos de la propuesta de contribución patronal, en 3 variantes: uno, que ese 5% ingrese a las cuentas de capitalización individual; dos, que alimente un fondo colectivo que pague pensiones en el futuro; y tres, que se gaste en aumentar directamente las pensiones vigentes. Este último es denostado con toda la artillería: bajaría el ahorro, la inversión, el empleo, el producto; una verdadera calamidad, según el Banco Central. A contrapelo de ella, la mejor performance sería la capitalización administrada por las AFP, que fortalecería dichas variables impulsando la economía chilena… Diríamos, un Banco Central que no decepciona a la industria financiera internacional.

Ambos trabajos, el de la patronal CPC y el del BCCh, enmarcan su visión bajo consideraciones de tipo “técnico”. Lo que llama la atención es que las herramientas usadas para desarrollar sus argumentos, - por ejemplo, los ejercicios de impactos macroeconómicos - resultan esclavas de una visión sesgada de la economía y de la seguridad social en general. Una visión que deja afuera el aporte de diversas corrientes de pensamiento económico y social, y donde lo “técnico” queda supeditado al recorte teórico en el que abreva. Por ello, no se miden los costos del sistema vigente y no se desnuda el poder económico que otorga la administración de esos recursos. Por ello, sólo después de largos 35 años de funcionamiento del sistema - y de millones de ciudadanos en las calles - la CPC reconoce las bajísimas tasas de reemplazo que otorga la capitalización pura. Por ello se alimentan todos los mitos de superioridad de la capitalización por sobre el reparto. Pero también por ello, la organización “No + AFP”, que nuclea los movimientos sociales que luchan para cambiar estructuralmente el sistema de pensiones tiene una definición clara: “Por un sistema de pensiones de reparto, solidario, tripartito y administrado por el Estado”[E].

Comparando los sistemas previsionales…

Del contraste de ciertos aspectos generales de lo previsional - la cobertura y la composición y tamaño de los recursos que Chile y Argentina países destinan al sistema – surgen las siguientes tendencias[F]:

- Los recursos destinados a sostener el sistema previsional argentino alcanzan 8,23% PBI, son de la misma magnitud del sistema chileno (8,13% PBI).

- La cobertura pasiva - mayores de 65 años con beneficio previsional - resulta en Argentina del 97%, mientras que en Chile es de un 85%; un 14% más alta en Argentina.

- La pensión promedio en términos del Salario Mínimo es en Argentina un 28% mayor a la vigente en Chile. En dólares corrientes, la pensión promedio en Chile es de US$ 296, mientras que en Argentina es de US$ 438.

- El monto total pagado en prestaciones mensuales es en Argentina de 8,0% PBI, un 52% mayor al de Chile (5,3%PBI).

- El sostenimiento del sistema previsional de las FF.AA. y de Seguridad es en Chile de 1,2% PBI, cerca de un 70% mayor al consignado en Argentina (0,7%PBI).

- Los recursos que ingresan anualmente al sistema de capitalización vigente en Chile son del orden de 3,94% PBI. Las “salidas” del sistema son cercanas al 2,43% PBI. Un 36% de estas últimas son para pagar los costos de administración de las Administradoras de Fondos de Pensión (AFP) y las Compañías de Seguro de Vida (CSV).

- Los costos operacionales que pagan los trabajadores chilenos por la administración de su sistema de pensiones son cercanos a 1% PBI, un 12% de los recursos destinados a la Previsión Social, es decir, de una envergadura difícil de superar. Representan unas 4,4 veces lo que pagan sus pares argentinos (0,22% PBI). Esto ha convertido a las AFP en empresas super rentables, con ganancias “sobre normales”.

- El destinatario de esos pagos por costos en Chile es el sistema financiero internacional, dueño mayoritario de las AFP y las CSV; e intermediario financiero de los activos de los fondos de pensiones mantenidos en el exterior, que alcanzan la friolera de US$ 68 mil millones, un 39% de los fondos de pensiones que suman unos US$ 176.000 millones, un 70% del PBI de Chile.

En pocas palabras, mientras ambos países destinan al sistema de pensiones una magnitud similar de recursos, lo que llega a las manos de los chilenos es sustancialmente menor que en el caso argentino. La diferencia está dada por la menor cobertura, las menores pensiones promedio, la capitalización de aportes y el pago a las AFP y CSV.

Debates previsionales…

La trayectoria que tomará la reforma previsional en Chile se debate entre un gobierno con ciertas intensiones de que el Estado incremente su capacidad decisoria sobre lo previsional y el sistema financiero, con un poder históricamente omnímodo. El principal problema de los sistemas de capitalización se asocia a la dirección que debe tomar la acumulación de los fondos de pensiones y el resultado de sus inversiones. En Chile, se tiene que “uno de cada cinco pesos que los bancos reciben en depósitos y bonos y las empresas en acciones y bonos, son financiados por las AFP”[G], es decir, por los fondos de pensiones que los trabajadores chilenos acumulan. Es la manera de “alimentar y bombear con combustible fresco a la banca y los grupos económicos” ha dicho Marco Kremerman de la Fundación Sol. Por eso, la verdadera “viga maestra”[H] de esa reproducción es ser titulares de la administración de los fondos acumulados por los trabajadores y el Estado (Bonos de Reconocimiento). Esa capacidad delegada por la Ley previsional permite que seis empresas direccionen esos recursos hacia determinados negocios sectoriales, con indiferenciados criterios de administración financiera. El “mercado” determina esa dirección, pero la rentabilidad que consigue es privada, no social.

Así, el primer desafío que enfrentan los trabajadores chilenos no es otro que sacar de la esfera de lo previsional la intervención parasitaria de la industria financiera. En la Argentina en 2008 eso fue lo que ocurrió. Se trata, “solamente” de tener una voluntad transformadora y una correlación de fuerzas sociales y políticas favorable. La apertura a reconocer problemas y aceptar ciertas reformas por parte de los grupos dominantes “debe menos a su sensibilidad social que a su instinto de preservación política ante el riesgo de una radicalización de los conflictos podría acarrear para sus propias posiciones de poder”[I]. El camino que se recorrerá será resultado de esa correlación.

El envejecimiento poblacional y su impacto financiero en los sistemas previsionales es elevado a la categoría de “cuco” social, con el evidente propósito de no cambiar estructuralmente el sistema de capitalización y AFPs en Chile y de propugnar una baja en el gasto previsional en Argentina. “Ajustarse el cinturón hoy que el mañana agradecerá”. Una visión sesgada que privilegia la extensión de las ganancias del capital en el corto plazo y el rol preponderante de la industria financiera; y que concomitantemente soslaya el crecimiento histórico de las productividades y de sus posibilidades distributivas.

Las “pistas” del FMI. En un documento reciente[J], este organismo se expidió sobre cuáles serían las medidas correctivas de los “desequilibrios” del sistema previsional argentino, ocasionados fundamentalmente -según su opinión- por el aumento de la cobertura, por la derivación de recursos a las provincias luego de una decisión de la Corte Suprema de Justicia[K], y por el envejecimiento poblacional. Escuetamente, propone una combinación de tres medidas:

- Cambio en la fórmula de indexación de los beneficios. Hoy es un mix entre la evolución salarial y de los recursos tributarios, una medida que reunió el consenso casi unánime del arco político argentino[L] y que en años anteriores significó aumentos por encima del nivel inflacionario. En 2016 ello cambió, la inflación del gobierno de M. Macri le ganó por más de 7% a la movilidad jubilatoria. No obstante ello, la autoridad previsional intentó ajustar técnicamente el cálculo de la movilidad para el mes de marzo de 2017, lo que implicaba un ahorro fiscal o subconsumo para los jubilados por unos US$ 190 millones en el año. Fue tal el rechazo social y político que el gobierno hubo de recular reconociendo “un error”.

- Reducción de la tasa de reemplazo. Compara con OCDE, selecciona un indicador de tasa de reemplazo y concluye que en Argentina dicha tasa es mayor.

- Incremento gradual de la edad de retiro para la mujer.

Se soslaya que el gasto jubilatorio tiene una particularidad imbatible: mejora la distribución del ingreso, una variable que ha desmejorado obscenamente en el mundo desde 40 años al presente, justamente de la mano de políticas descolectivizantes e individualizadoras. La vuelta al sistema público de reparto en Argentina deja esa enseñanza.

La Seguridad Social, esa diosa candorosa, sobrevive siempre en trabajosa tensión. Vector principalísimo del desarrollo social, fue parida por una lucha política que dejó tras de sí una estela de instituciones representativas de la llamada “modernidad organizada”[M], creadoras de esa propiedad social - fuente de cobertura - que surgió alternativa a la siempre arisca tenencia de propiedad privada. Los trabajadores, “la parte más útil y numerosa” de la sociedad[N], conquistaron y construyeron ese edificio social contra las incertidumbres más acuciantes, contra su desprotección. Las llamadas “fuerzas del mercado” tratan de limar su relevancia y su carácter redistributivo, en nombre de la “eficiencia económica” y la “competitividad de la economía”, dos conceptos usados para sustraer el verdadero problema: el conflicto capital trabajo.

Buenos Aires, 24/02/2017.

- Sergio Carpenter, es miembro del Instituto Argentino para el Desarrollo Económico (IADE) y del Grupo de Trabajo Integración y Unidad Latinoamericana (CLACSO).

Artículo elaborado en base a un artículo más extenso: “Sistemas Jubilatorios en Jaque: Argentina y Chile”.

[A] La Nación 03/01/2017.

[B] Que tiene la función de elaborar un proyecto de ley de un nuevo régimen pensional, en donde habrá sólo “un representante de los trabajadores activos”. Ver art. 12 Ley 27.260.

[C] Ver “Informe de la Comisión Asesora de Pensiones de la CPC”. CPC (diciembre 2016).

[D] Ver “Evaluación de impactos macroeconómicos de largo plazo de modificaciones al sistema de pensiones”. Banco Central de Chile (enero 2017).

[E] Ver http://www.nomasafp.cl

[F] Cálculos propios en base a información de los organismos estatales de Argentina y Chile.

[G] Ver “Too Big to Fail: por qué es tan difícil reformar de raíz el sistema de AFP” de H.Cárcamo. El mostrador.cl del 11/08/2016.

[H] Expresión atribuida a José Piñera, ministro de A. Pinochet impulsor del sistema de capitalización en Chile. Ver “Too Big to Fail…..” nota de H. Cárcamo.

[I] Ver “El poder y la política. Contrapunto entre razón y pasiones” de Carlos M. Vilas - Editorial Biblos (2013). Pag. 61.

[J] Ver IMF Country Report Nro 16/346. November 2016. Pag. 27.

[K] Ver Ley 27.260 Anexo I y II.

[L] Ver Ley 26.417.

[M] Ver “La inseguridad social” de Robert Castel (2001). Pag. 53.

[N] Diputado Harmand en Asamblea Constituyente de Francia del 15 de abril de 1793. “La Inseguridad …” -Pag.38.