Caputo, Sturzenegger y el FMI

El plan económico de Caputo va llegando a su fin, sin el ingreso de nuevos dólares que hagan sostenible el ancla cambiaria. La alternativa que se baraja es un programa económico más ligado al perfil de Federico Sturzenegger, coincidente con lo recomendado por el FMI. La “transición” del programa económico se da en un escenario en donde las variables económicas de la economía real caen significativamente. A la caída del salario en el primer semestre del año se le suman un significativo aumento en el nivel de desempleo y caída de la actividad. En su último documento técnico el FMI sugirió eliminar el “cepo” y modificar la política cambiaria hacia un esquema de libre flotación, política que en Argentina suena a devaluación. Bajo el argumento de que la disciplina fiscal es suficiente para sostener el dólar sin una disparada, incurrir en este camino puede terminar disparando las tasas de inflación e hiriendo de muerte al proyecto político libertario. La decisión de otorgar o no nuevo financiamiento a la Argentina y condicionalidades exigidas serán elementos que darán al FMI el rol de juez en esta disputa por el mando económico. En cualquier caso, no vemos lugar para una pronta recuperación de la economía.

El plan económico inicial de Caputo-Milei va llegando a su fin. O al menos, parecen agotarse las opciones que lo hacían sostenible por algún tiempo más. La conferencia de prensa del viernes 28/06 en donde a pesar de las expectativas por modificaciones en la política cambiaria no se anunció nada relevante —sólo un cambio de acreedor de los pasivos remunerados, BCRA por Tesoro, que pone más presión sobre el gasto público— no fue suficiente para calmar al mercado que parece querer anticiparse a una nueva devaluación.

Si bien las voces oficiales lo desmienten, la alternativa que se baraja por estas horas es un programa económico más ligado al perfil de Federico Sturzenegger, economista que podemos definir como un monetarista ortodoxo. Otrora director del Banco Central entre diciembre de 2015 y junio de 2018, artífice de la Ley Bases y el Mega DNU y, tal vez, más alineado a las políticas económicas que suele “recomendar” el FMI.

La “transición” del programa económico se da en un escenario en donde las variables económicas de la economía real caen significativamente. A la profunda caída del salario que acompaña a esta gestión desde sus inicios —producto de la mega devaluación de diciembre de 2023— se le suma más rápido de lo previsto un fuerte crecimiento del desempleo. Como corolario, los datos del primer trimestre del año también muestran una caída mayor a la esperada en el nivel de actividad económica.

En este escenario, la decisión de otorgar nuevo financiamiento a la Argentina y las condicionalidades exigidas serán elementos que pongan al FMI en rol de juez de la actual disyuntiva económica.

Sobre llovido, mojado.

A abril de 2024, los salarios medios no han logrado recuperar lo perdido luego de la brutal caída post devaluación de diciembre de 2023 (Ver Tabla 1) y, de acuerdo a lo observado en distintas negociaciones paritarias de las principales ramas económicas, tampoco lo han hecho a junio (Tabla 2).

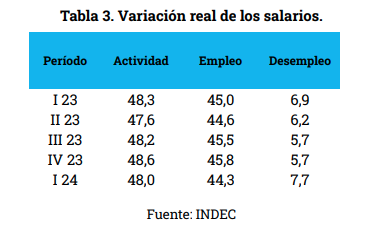

Por su parte, el nivel de empleo comenzó a mostrar un deterioro antes de lo previsto. De acuerdo a lo publicado por INDEC, el 1er trimestre de 2024 terminó con un aumento de casi 1 p.p. en la tasa de desempleo respecto al mismo trimestre del año anterior; lo que representa aproximadamente 150 mil empleos menos (Tabla 3). El aumento también se ve reflejado en la cantidad de cuentas sueldo. De acuerdo a lo informado por el BCRA, se cerraron 65 mil cuentas sólo en abril, y 340 mil desde diciembre de 2023.

Lo anterior ayuda a explicar los datos de la actividad económica en el 1er trimestre del año. Una forma sencilla de entender la dinámica del PBI es pensar a las distintas variables de la demanda agregada como los “motores” del crecimiento económico.

En ese sentido, dados los indicadores de empleo y salario, era esperable observar una caída del consumo privado. También en el consumo público, producto del brutal ajuste en el gasto del Estado Nacional; y de la formación bruta de capital fijo —proxy de la inversión— determinada en parte por el gasto en obra pública y la inversión privada.

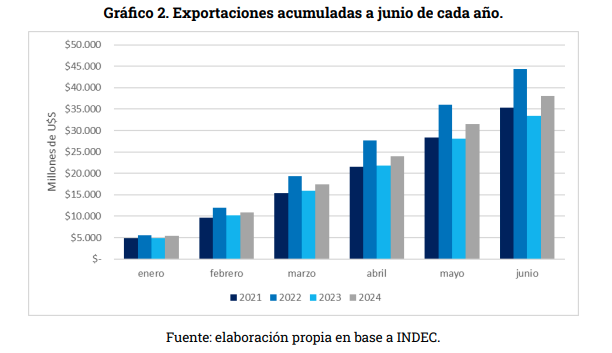

El aumento de las exportaciones —único “motor” de crecimiento con variación positiva—, no es suficiente para compensar la caída en el resto de las variables, atento que las mismas representan aproximadamente sólo entre el 20% y 25% del PBI . Además, el aumento no es tan importante si se lo compara con años anteriores a 2023 —donde las exportaciones cayeron considerablemente producto de la sequía—.

Como si fuera poco, y quizá en parte por la necesidad de comunicar algo que “tranquilice” al mercado, el equipo económico anunció que se concluyó la primera etapa del plan económico de licuación de los pasivos del BCRA, para pasar a una etapa de “emisión cero”. En resumidas cuentas, los pasivos remunerados del BCRA —hoy en pases a 1 día— pasarán tener como deudor al Tesoro, a través de la emisión de “Letra de Reprogramación Monetaria”. Más allá de la fantasía monetarista de la independencia del BCRA, lo cierto es que el pago de los intereses que genera ese stock de pesos deberá ser cancelado con los ingresos del Tesoro, por lo que se agrega un nuevo canal de gasto público y, por tanto, una dificultad adicional para continuar con el equilibrio fiscal. Si la recaudación aumenta producto de la sanción de la Ley Bases y el Paquete Fiscal, el gobierno podrá obtener ahí los ingresos necesarios para pagar estos intereses. Caso contrario, el ajuste en el gasto deberá profundizarse. Sobre llovido, mojado.

El plan Caputo.

El programa económico llevado a cabo hasta estos días fue detallado en los informes de coyuntura de febrero y abril. El “éxito” de acumular algunas pocas reservas, “sanear” la hoja de balance del BCRA y conseguir que la inflación baje a un piso de aproximadamente un 5% luego de haberla llevado al 25% se logró a partir de sostener las cuatro anclas nominales de las que venimos haciendo referencia desde este espacio. Que el plan continúe siendo exitoso en sus propios términos implica necesariamente conseguir financiamiento externo para continuar con el ancla cambiaria, o bien, que las variables de la economía real no se recuperen, atento que eso aumentaría el nivel de importaciones demandando más dólares que hoy el BCRA no tiene.

En su esencia, el programa económico de Caputo tanto durante la gestión Macri como en la actual tiene una matriz netamente financiera. No sólo por la falta de relevancia que da al desempeño de los sectores productivos, el nivel de empleo o de los ingresos reales sino porque el núcleo de sus medidas apunta a generar un esquema que asegure rentabilidad al ingreso de capitales financieros foráneos.

Ambas experiencias iniciaron con una fuerte devaluación inicial para luego dar certezas de que el tipo de cambio se movería por debajo de la tasa de interés local, intentando dar garantías de elevadas ganancias en dólares a los fondos financieros que vinieran a invertir a Argentina. En diciembre de 2015, de la mano de Prat Gay, la misma fue del 40,4% y vino de la mano de la eliminación completa del cepo cambiario. En la actualidad, atento que no se contaba con los dólares necesarios para eliminar las restricciones cambiarias, la devaluación fue sustancialmente mayor: 118%.

En tiempos de Macri, aprovechando el bajo nivel de endeudamiento que había dejado la gestión previa, la estrategia fue “exitosa” al lograr colocar emisiones de deuda externa —entre ellas, el recordado bono a “100 años”— que engordaron las reservas en más de 25 MM de dólares y permitieron casi dos años de estabilidad cambiaria. Sin embargo, cuando el modelo dejó de ser sostenible y comenzaron las presiones devaluatorias, se desató la estampida de los fondos especulativos de la economía local que culminó con el pedido de salvataje al FMI en 2018. La imposición de una política de libre flotación por parte del fondo —que forzó la salida de Caputo por desobedecer—, terminó en una brusca devaluación que duplicó los índices de inflación.

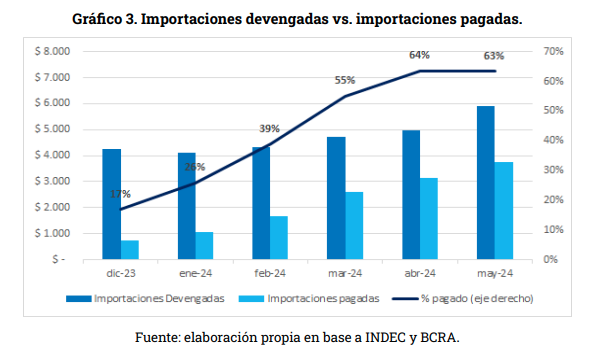

Ya con Milei, Caputo repitió su programa, una fuerte devaluación inicial seguido por crawling peg del 2% mensual, con tasas de interés que la superan —siendo negativas respecto a la inflación, pero positivas en dólares, que es lo que verdaderamente interesa a los capitales financieros foráneos—. Sin embargo, esta vez no hubo posibilidad de conseguir grandes créditos ya que todavía se encuentra pendiente de pago la deuda que había tomado en su gestión anterior —renegociada durante el gobierno de Alberto Fernandez—. La emisión de BOPREALES por aproximadamente 10 MM de dólares y postergar el pago de importaciones durante los primeros meses (ver Gráfico 3) sirvieron para sumar algunas reservas en un contexto de brutal recesión y fuerte caída en el nivel de importaciones. Ello permitió que los operadores locales no se dolaricen bruscamente, pero no alcanzó a generar confianza en los fondos internacionales que se abstuvieron de invertir en el país. Así, a sólo 7 meses de gestión, el agro retrasa la liquidación de la cosecha y corren los rumores de una nueva devaluación.

Aquí se anota nuevamente el FMI, que en su último documento técnico sugirió eliminar el “cepo” y modificar la política cambiaria. Una política de libre mercado cambiario que en Argentina suena a devaluación, y que Federico Sturzenegger apoya argumentando que la disciplina fiscal es suficiente para sostener el dólar sin una disparada. Otra ilusión ideológica que puede terminar disparando las tasas de inflación y comprometiendo el futuro político libertario.

El plan Sturzenegger y el FMI como árbitro.

Federico Sturzenegger es un economista de los que podemos catalogar como monetarista ortodoxo. No ortodoxo en términos de la dicotomía ortodoxia/heterodoxia, sino más bien porque es un “purista” de la escuela monetarista. La principal discusión teórica detrás de esta escuela es la referida a las causas de la inflación. Para ellos, la inflación es un fenómeno netamente monetario que tiene como origen el aumento de la cantidad de dinero en circulación. Por tanto, garantizar el equilibrio fiscal es más que suficiente para mantener a raya la inflación.

La idea proviene de la teoría cuantitativa del dinero, en donde en una situación de equilibrio —i.e. se igualan la oferta y la demanda— todo aumento de dinero se traslada de forma inevitable a precios; atento que no hay lugar para aumentar la producción de bienes, por la plena utilización de los factores productivos. Una idea pre keynesiana que no considere la posibilidad de que exista dinero endógeno —i.e. dinero pasivo, creado por los bancos comerciales— y que utiliza supuestos totalmente restrictivos, como el pleno empleo de los factores productivos.

Teniendo en mente lo anterior, eliminar el cepo cambiario no sería un problema ni pondría presiones adicionales a la inflación atento que está garantizado que el BCRA no seguirá financiando al Tesoro vía emisión. El tipo de cambio flotaría como cualquier precio de acuerdo a la oferta y la demanda sin que ello tenga un efecto en precios, logrando la entrada de dólares financieros al sistema.

Si bien entendemos que el riesgo de traslado a precios es mayúsculo y con ello que el brutal ajuste realizado en el primer semestre haya sido en vano —lo que terminaría de sepultar las expectativas políticas del programa libertario—, lo cierto es que se trata de una idea más cercana a lo pretendido por Fondo Monetario Internacional, que en el último staff report exigió clarificar la política económica. Entre otras cosas, en el informe pidió al gobierno tener una hoja de ruta para eliminar el cepo cambiario, eliminar los dólares diferenciales —dólar blend— y terminar con la apreciación cambiaria para volver a acumular reservas. También establecer tasas de interés reales positivas, exigencia que Caputo podría empezar a cumplir a partir de “canje” de pases remunerados por Letras del Tesoro.

Caputo sabe que la única posibilidad de continuar con su programa económico es consiguiendo un nuevo financiamiento. Sin la entrada de dólares financieros, su programa necesita sostener el superávit comercial a costa de una economía en permanente recesión que mantenga deprimidas las importaciones. De lo contrario parece improbable la posibilidad de sostener el ancla cambiaria.

El Fondo, a su vez, le marca la cancha exigiendo políticas que se asemejan más a lo pensado por Sturzenegger. Si en cambio Milei opta por este camino —de libre flotación cambiaria—, la devaluación resultante podrá recomponer parcialmente el nivel de reservas a costa de una mayor recesión, dado el carácter contractivo de la misma, y la posibilidad concreta de una nueva escalada en los precios.

La decisión de otorgar o no nuevo financiamiento a la Argentina, magnitud de ese financiamiento y condicionalidades exigidas serán elementos que darán al FMI el rol de juez en esta disputa por el mando económico. En cualquier caso no vemos lugar para una pronta recuperación de la economía. Más bien, todo hace pensar que la recesión continuará por un largo tiempo.

Fuente: CESO - Julio 2024